「仮想通貨の税金計算を自動でしてくれるアプリはないかな?」

「複数の取引所の取引履歴を一括して管理できるの?」

「アプリが複数あるからオススメを教えて!」

これらの疑問を解決する記事を用意しました。

会社員の方は、仮想通貨取引を含む利益が1年間を通して20万円以上の場合、確定申告が必要です。

仮想通貨の税金計算アプリを活用すれば、面倒な確定申告をスムーズに終わらせられます。

この記事を読んで、ご自身に合ったアプリを選んでくださいね。

また、記事の後半では仮想通貨の税金で知っておくべき基礎知識について解説しています。

ぜひ最後まで読んでくださいね。

仮想通貨の損益を確定申告したい場合は計算アプリ必須!

仮想通貨の損益を確定申告したい場合は、アプリを活用して計算しましょう。

なぜなら、仮想通貨の損益計算は非常に細かく複雑だからです。

特に、複数の取引所を活用している人や取引の数が多い方は、アプリの活用が必須でしょう。

また、計算アプリでは確定申告書類の作成ができないため、計算アプリと会計ソフトを組み合わせて確定申告書類の作成を進める必要があります。

記事の後半に仮想通貨の税金計算アプリを使って確定申告書類を提出するまでの手順を解説しています。

オススメの税金計算アプリ3選

オススメの税金計算アプリを3つ紹介します。

3つのアプリはそれぞれサービス内容や特徴が若干異なります。

- Gtax

- Cryptact

- CryptoLinC

上記のアプリにはそれぞれ特徴があるため、特徴を理解して自身に合ったアプリを選びましょう。

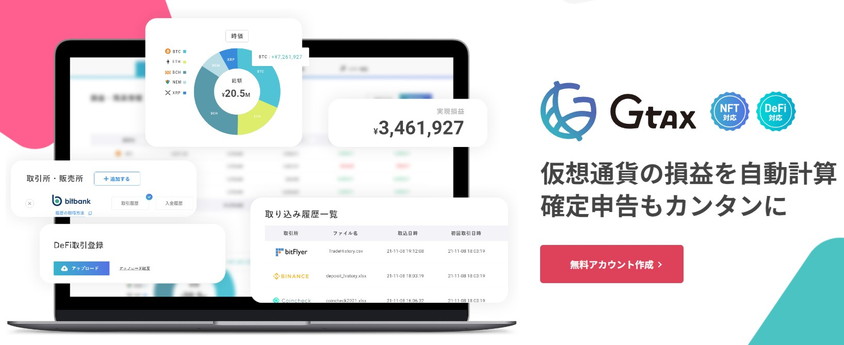

Gtax【100件までの取引が無料】

Gtaxは操作性がシンプルで、仮想通貨の確定申告を始めてする初心者にオススメです。

Gtaxは国内取引所での仮想通貨取引件数が、100件以下まで無料で使えます。

また、Gtaxは対応している取引所が70か所以上あり、有料プランのベーシックプラン以上であれば、NFT取引やDeFi取引の複雑な税金計算に対応しています。

| プラン名 | フリープラン | ミニマムプラン | ライトプラン | ベーシックプラン | プレミアムプラン |

|---|---|---|---|---|---|

| 基本料金年間サブスクリプション | 無料 | 5,500円 | 16,500円 | 33,000円 | 55,000円 |

| 年度間取引件数 | ~100件 | ~300件 | ~1,000件 | ~30,000件 | ~30,001件以上 |

| 対応取引所・ウォレット | グループA | グループA | グループAB | グループAB | グループAB |

| DeFi・NFT取引 |

Gtaxの特徴を下記にまとめました。

・年度内100件の取引まで無料で使える

・取引状況が一目でわかるポートフォリオ機能がある

・最新の税法に準拠している

・税理士や取引所も使用しており、信頼性が高い

Gtaxは国内取引所に特化し、使いやすさに重点を置いています。

Cryptact【業界トップの対応取引所数】

CryptactはGtax同様、シンプルな操作性で初心者にオススメの計算アプリです。

CryptactはGtaxに比べ無料で計算できる件数が年度内50件ですが、対応取引所と対応コインが多いのが特長です。

また、Cryptactも有料プランのアドバンス以上であれば、NFT取引やDeFi取引の複雑な税金計算に対応しております。

| プラン名 | 無料 | お試し | ライト | スタンダード | アドバンス | プレミアム | 億り人 |

|---|---|---|---|---|---|---|---|

| 年額 | 0円 | 8,800円 | 19,800円 | 33,000円 | 55,000円 | 110,000円 | 220,000円 |

| 年度間取引件数 | 50件 | 500件 | 5,000件 | 50,000件 | 1,000,000件 | 5,000,000件 | 無制限 |

| 国内取引所の対応 | |||||||

| 海外取引所の対応 | |||||||

| NFT・DeFi取引の対応 |

下記がCryptactの特徴です。

・仮想通貨のポートフォリオ機能

・業界トップの対応取引所数・コイン数

・リアルタイムで資産管理ができる

・税理士や公認会計士も利用している

Cryptactは対応している取引所と通貨が業界トップのため、複数の取引所を活用している方にオススメです。

CryptoLinC【有料版が低価格】

CryptoLinCは年度内100件まで無料で使え、上記2つに比べて有料プランの金額が低いのが特徴です。

海外取引所やNFT、DeFi取引に対応しているプランが年額6,000円と、最安値で使用できるのも特徴です。

| プラン名 | フリー | 個人基本プラン | オプション10 | オプション20 | オプション30 |

|---|---|---|---|---|---|

| 年額 | 無料 | 3,960円 | 6,000円 | 16,000円 | 26,000円 |

| 年度間取引件数 | 〜100件 | 〜500件 | 〜5,000件 | 〜30,000件 | 〜150,000件 |

| 国内取引所の自動対応 | |||||

| 海外取引所の対応 | |||||

| NFT・DeFi取引の対応 |

・対応取引所一覧はこちらから確認できます。

下記がCryptoLinCの特徴です。

・NFTやDeFi取引の有料プランが低価格で使える

・税理士も利用している信頼性

・最新の税法に準拠している

・年度内100件の取引まで無料で使える

CryptoLinCは有料プランが安価なため、NFTやDeFi取引をしている方にオススメです。

仮想通貨の税金計算アプリを選ぶときの基準

仮想通貨の税金計算アプリを選ぶ際には、その特徴を理解し自身に合ったアプリを選択することが重要です。

なぜなら、アプリによって機能が違うからです。

かずき

かずき自分が使っている取引所に対応していないアプリでは不便ですよね。

次のチェックポイントを基準にアプリを選んでみましょう!

- シンプルで使いやすい

- 自動で計算してくれる

- 対応取引所の数

- NFTやDeFiに対応している

- 最新の税法に対応している

- 国税庁のガイドラインに準拠している

- サポート体制が整っている

これらの条件を満たしているアプリを選ぶのが、仮想通貨の税務処理を効率的かつ正確に行えます。

仮想通貨の税金で知っておくべき基礎知識

仮想通貨投資をする上で税制の理解はしておくべきでしょう。

なぜなら、税金の負担は投資の収益性に大きな影響を与えるからです。

押さえておきたい基礎知識のポイントは2つです。

- 仮想通貨の利益は雑所得にされる

- 経費で申告利益を少なくできる

これらを解説していきますね。

税制を理解していると、効果的な投資戦略を立てられますよ。

仮想通貨の利益は雑所得に分類される

仮想通貨の利益は雑所得に分類されます。

雑所得で得た利益は、他の収入と合算して税額の計算をします。

たとえば、その年の仮想通貨で得た利益が100万円、給与所得が400万円だった場合、合算するので500万円がその年の所得額です。

所得税は累進課税のため、仮想通貨で稼げば稼ぐほど所得に対する税率は高くなります。

仮想通貨の損益は雑所得と覚えておきましょう。

経費で申告利益を少なくできる

仮想通貨取引で得た収入は、適切な経費を差し引けば申告利益を少なくできます。

たとえば、仮想通貨の年間利益が+100万円でも必要経費が20万円であれば、損益は80万円です。

以下の項目は仮想通貨取引の必要経費として計上できます。

- 仮想通貨取引専用のスマートフォン代やPC代、周辺機器代(10万円未満)

- 仮想通貨の取得費

- 出金手数料

- 取引手数料

- コンサルティング費用

- 書籍代

- セミナー費用

- セミナー参加のための往復交通費

- 会議費

- 交際費

- 仮想通貨情報勉強会の食費

- 会計ソフトの使用料金

- 税務申告にかかった費用

- 税理士代

- 計算ツールの利用料

- 電気代、通信費

経費の申告には注意が必要で、不適切な申告は否認される可能性があります。

経費が否認された場合は、経費額×税率が追徴される場合があるので、正確な申告を心がけましょう。

仮想通貨取引で確定申告が必要な人

仮想通貨取引で確定申告が必要な人を下記にまとめました。

確定申告が必要な人は以下のとおりです。

- 会社員・サラリーマン

仮想通貨所得を含む給与所得以外の所得が年間20万円以上 - 個人事業主・フリーランス

仮想通貨所得を含む所得の合計が48万円以上 - 専業主婦(主夫)である配偶者

仮想通貨所得を含む所得が年間48万円以上 - 被扶養者

仮想通貨所得を含む所得が年間48万円以上

たとえば会社員・サラリーマンの場合、給与所得以外の所得が年間20万円以上だと申告が必要です。

上記のうちどこに該当するか確認してみてください。

※注意点

確定申告が不要でも、住民税の申告は1円でも利益があった場合、申告をする必要があります。

住民税の申告方法は、こちらの記事をご覧ください。

仮想通貨の税金計算は自分でできる?

仮想通貨の税金計算は、1年間の取引量が数回程度なら簡単にできます。

しかし、取引量が多かったり、複数の取引所を使っていたりすると計算が複雑になり難しくなります。

そのため、取引量に応じた方法を選択するといいでしょう。

下記がその方法です。

- 計算アプリを活用する

- 税理士に依頼する

- 自分で計算する

上記の中で、最もオススメは計算アプリの活用です。

税理士に依頼するとお金がかかりますし、自分で計算すると間違ってしまう場合があります。

計算ツールを活用すれば無料で簡単にミスなく計算ができます。

仮想通貨の申告に必要な書類

仮想通貨の損益計算を行った後は、確定申告書を作成します。

その際、必要になる書類があるので、あらかじめ準備しておくとスムーズに申告ができます。

下記が確定申告に必要な書類です。

- 確定申告書

- マイナンバーカード

- 源泉徴収票

- 仮想通貨の取引レポート

- 必要経費の領収書

これらを事前に準備して、スムーズに終わらせましょう。

オススメの作成方法はスマホから申告する方法です。

下記のサイトから作成できます。

確定申告書等作成コーナー/e-Tax(国税電子申告・納税システム)

さらに詳しく知りたい方は下記の記事をチェックしてくださいね。

仮想通貨の税金計算アプリを使って確定申告書類を提出するまでの手順

税金計算アプリを使った確定申告の手順を説明します。

下記が手順です。

- 取引所の取引レポートをダウンロードする。

- 税金計算アプリに取引レポートをアップロードする。

- 会計ソフトに反映させる。

- 確定申告書等作成コーナーで作成して提出する

今回はCoinchekを例に説明します。

1.取引履歴をクリックします。

2.「Coinchekフォーマット(新)」から「ファイル作成」をクリック。

もう一度クリックしてダウンロードします。

これで、ダウンロードができました。

他に活用している取引所がある場合は、各取引所で取引レポートをダウンロードしましょう。

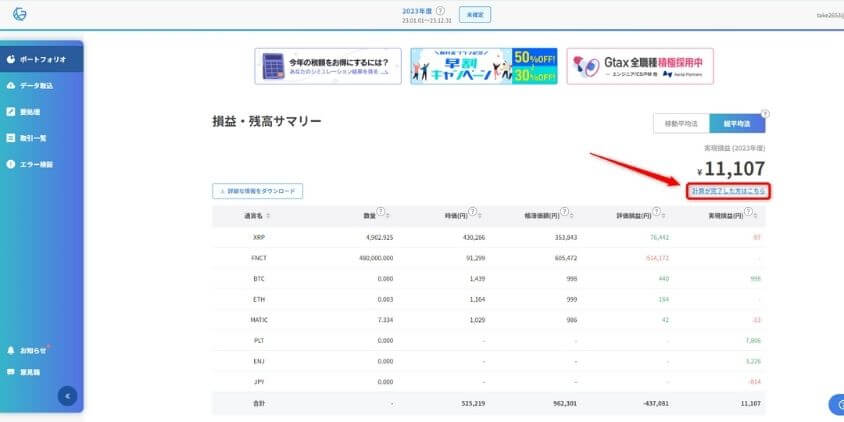

今回はGtaxを活用して、税金の計算をしてみます。

1.「データ取込」をクリック

2.「取引所を追加」クリックします。

「取引所を追加」から自身の活用している取引所を選択して追加します。

年間取引履歴をクリックして、先程ダウンロードしたファイルをアップロードします。

これで自動で計算をしてくれました。

続いて会計ソフトに計算結果を反映させていきます。

e-Taxで申告をします。

これで確定申告が完了します。

アプリを使ったときのデメリット

仮想通貨の税金計算アプリを使用する際のデメリットは以下のとおりです。

- 個人情報漏洩リスク

- 有料版にかかるコスト

アプリを使用する際は個人情報を提供する必要があり、その結果として個人情報漏洩のリスクが少なからず存在します。

また、DeFiやNFT取引に対応するためには有料版の利用が必要で、追加のコストがかかります。

しかし、これらのデメリットを考慮しても、計算ミスや漏れによる追徴税のリスクを考えれば、計算アプリを使用するメリットは非常に大きいと言えるでしょう。

仮想通貨の確定申告で注意すべきポイント

仮想通貨の確定申告をする際、注意するべきポイントが3つあります。

- 繰越控除と損益通算ができない

- 無申告や申告漏れに注意をする

- 住民税の申告は利益が1円でもあれば必要

上記を詳しく説明していきます。

無申告や申告漏れに注意をする

税金の無申告や申告漏れは、追徴課税を課せられる場合があるので注意しましょう。

たとえば、計算ミスや抜けがあった場合でも、追徴課税に科せられ本来支払う金額より多く支払うことになります。

また、悪質な脱税行為と判断された場合、刑事罰に科せられるケースがあるので、決して脱税はやめましょう。

計算ミスがないように計算アプリの活用をオススメします。

繰越控除と損益通算ができない

仮想通貨取引では、繰越控除と損益通算が適用されません。

繰越控除とは、損失の金額を翌年以後3年間に渡り、損失を分散して繰り越せる制度をいいます。

仮想通貨取引による損失は、翌年に持ち越せないため年ごとで完結してしまうので注意が必要です。

損益通算とは、損益通算の対象となる所得区分同士で利益と損失を相殺できる制度をいいます。

仮想通貨取引による損益は他の所得と相殺ができないため、注意しましょう。

住民税の申告は利益が1円でもあれば必要

確定申告は1年間を通した仮想通貨の利益が20万以上ある場合に必要です。

しかし住民税の申告は1年間を通した仮想通貨の利益が1円以上あれば、必要です。

したがって仮想通貨の利益が1円以上になったら、住民税の申告をしましょう。

まとめ

この記事では、仮想通貨の確定申告をスムーズに行うための損益計算アプリについて詳しく説明してきました。

最後に重要なポイントをおさらいしていきましょう。

・自分の取引内容に合ったアプリを選ぼう

・仮想通貨の税目は雑所得で、経費で申告利益を少なくできる

・申告に必要な書類は、事前に準備しておくとスムーズ

・無申告や申告漏れに注意する

・住民税の申告は1円でも利益があれば必要

仮想通貨の損益計算は、計算アプリを活用すればスムーズに申告書の作成ができます。

ご自身に合ったアプリを見つけて、確定申告に備えてくださいね。

岡

岡最後までお読みいただき、ありがとうございました。

この記事があなたの役に立ったのなら幸いです。

仮想通貨の確定申告アプリについてよくある質問

- オススメの仮想通貨の税金計算アプリはありますか?

-

オススメのアプリは下記の3つです。

- Gtax

- Cryptact

- CryptoLinC

上記のアプリにはそれぞれ特徴があるため、特徴を理解して自身に合ったアプリを選びましょう。

- 仮想通貨の申告に必要な書類には何がありますか?

-

下記が確定申告に必要な書類です。

- 確定申告書

- マイナンバーカード

- 源泉徴収票

- 仮想通貨の取引レポート

- 必要経費の領収書

事前に準備しておくと確定申告がスムーズになります。

- 仮想通貨の申告で注意することはありますか?

-

仮想通貨の確定申告をする際、注意するべきポイントが3つあります。

- 繰越控除と損益通算ができない

- 無申告や申告漏れに注意をする

- 住民税の申告は利益が1円でもあれば必要

これらに注意しましょう。